ВТБ размещает новый выпуск субординированных облигаций

Основное преимущество выпуска — привязка ставки купона к текущему размеру ключевой ставки Банка России

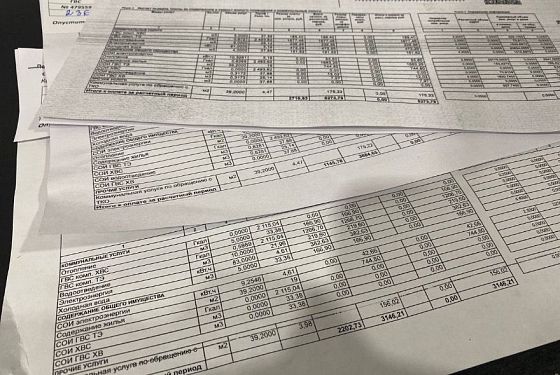

С 17 февраля 2022 года начинается размещение бессрочных субординированных облигаций ВТБ, номинированных в рублях РФ, по закрытой подписке среди квалифицированных инвесторов. Инвесторам предлагается выпуск с плавающей ставкой и ограничением по минимальному размеру ставки купона. Номинальная стоимость одной облигации – 10 млн рублей. Размещение бумаг будет осуществляться на Московской бирже и продлится до 18 марта 2022 года включительно. Основное преимущество выпуска – привязка ставки купона к текущему размеру ключевой ставки Банка России. При этом установлен порог (Floor), ограничивающий минимальное значение купонной ставки при снижении уровня ключевой ставки. Также увеличена до четырех раз в год частота выплаты купонов, что позволит инвесторам получать повышенный доход от реинвестирования.

Ставка первого купона составит 13% годовых (эквивалент доходности 13,65% годовых), со второго по шестой купоны — КС+3,75% годовых, но не ниже уровня ставки первого купона. Далее, с седьмого купона, ставка составит КС+3,75% годовых, но не ниже 9,5% годовых (эквивалент доходности 9,84% годовых). По выпуску предусмотрен колл-опцион через 5,25 лет, далее — через каждые 5 лет. Купонный период — 91 день.

— Сегодня субординированные облигации — это один из основных источников привлечения капитала для банка. В 2021 году мы разместили несколько выпусков субординированных облигаций, включив 220 млрд рублей в состав капитала. Видя большой интерес со стороны инвесторов к данному инструменту, мы первыми на рынке предлагаем выпуск с уникальными параметрами, которые позволят нашим инвесторам сохранить высокий уровень доходности при цикле снижения ключевой ставки Банка России в будущем. Надеемся, что этот продукт будет также пользоваться популярностью, и мы можем рассчитывать на дальнейшее расширение базы институциональных и розничных инвесторов, — отметил член правления ВТБ Дмитрий Пьянов.

— По итогам 2021 года портфель субординированных облигаций ВТБ вырос почти в четыре раза. При этом мы фиксировали рекордный интерес к бумагам со стороны частных инвесторов. Они приобрели около 90% от общего объема размещенных нами бумаг – на 194 млрд рублей. В этом году мы предлагаем им еще более выгодные условия продукта, которые защищают от неблагоприятных изменений рыночной конъюнктуры. Ставка от 13% годовых сейчас значительно выше и средней доходности по депозитам, и многих консервативных инвестиционных стратегий. Не сомневаемся, что спрос на новый выпуск снова превысит наши ожидания, и ВТБ укрепит статус лидера на рынке субординированных облигаций, — заявил Дмитрий Брейтенбихер, старший вице-президент, руководитель ВТБ Private Banking и «Привилегия».

Нашли ошибку - выделите текст с ошибкой и нажмите CTRL+ENTER

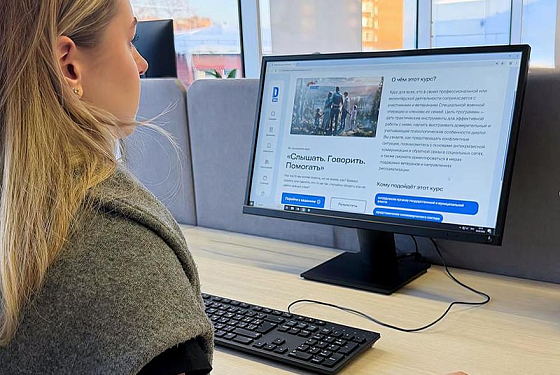

«Защитники Отечества» и «Диалог Регионы» запустили обучающую программу «Слышать. Говорить. Помогать»

Партнером проекта на муниципальном уровне выступила Всероссийская ассоциация развития местного самоуправления

ГигаЧат подберёт лучших врачей по симптомам, личным параметрам и отзывам пациентов

Инновационная технология доступна всем пользователям СберЗдоровья

В Пензе прошли соревнования ПФО по самбо

Пензенские спортсмены продемонстрировали отличные результаты